Недвижимость считается главным инструментом, который способен защитить капитал от инфляции и может приносить пассивный доход. Сейчас в недвижимость можно инвестировать не только покупая её физически с целью дальнейшей сдачи в аренду. Разберем какая доходность у инвестиционной недвижимости, какие есть выгодные альтернативы и почему не всегда стоит оформлять ипотеку с целью инвестирования в недвижимость.

Плюсы и минусы прямых инвестиций в недвижимость

История инвестиций в недвижимость насчитывает уже более чем 100 лет. В царской России строились с этой целью доходные дома, в которых жильё распределялось по этажам: первые этажи – состоятельным съемщикам, вторые – рабочим, а чердаки предназначались для бедняков.

Сейчас вариантов инвестиций в недвижимость значительно больше, но для начала коротко обозначим основные преимущества и недостатки прямых инвестиций в недвижимость.

Плюсы:

- Относительно стабильный инструмент – уже на протяжении многих лет недвижимость растёт в цене и дает пусть и небольшой, но стабильный доход.

- Надёжность подтверждена физическим владением имуществом – при соблюдении всех юридических формальностей отобрать актив невозможно. Единственный важный момент – данный актив делится при бракоразводных процессах и судах.

- Низкий уровень риска – возможные риски по владению недвижимости легко покрываются страховкой.

Минусы:

- Порог входа – для покупки нужен солидный капитал.

- Расходы на управление – самостоятельно заниматься сдачей в аренду и оплатой коммунальных, ремонтом при необходимости и другими юридическими вопросами достаточно затратно по времени, целесообразно только в случае, если это основной источник вашего дохода. В остальных случаях все эти опции необходимо делегировать и соответственно оплачивать труд привлечённого персонала.

- Низкая диверсификация – солидная часть или вовсе весь капитал будет вложен в достаточно низколиквидный инструмент и при падении цен на них у вас будет значимая просадка в доходах.

- Низкая доходность в пересчете на стабильную валюту (доллар США)

Вложения в физическую покупку недвижимости оправданы, когда у вас уже есть сформированный инвестиционный портфель и недвижимость в нём будем выступать, как один их вариантов диверсификации активов.

Ипотека как инвестиция

Попробуем разобраться, в чем же суть инвестиций в недвижимость через оформление ипотеки, где здесь выгода и есть ли она в принципе.

Есть категория инвесторов, которые считают, что оформление ипотеки с целью дальнейшей сдачи в аренду – это допустимый вариант вложения капитала. В таком способе есть свои преимущества в виде более низкого порога входа и возможности оформить недвижимость в качестве собственности. Однако на практике такой способ вложения предусматривает существенные недостатки. Давайте разбираться.

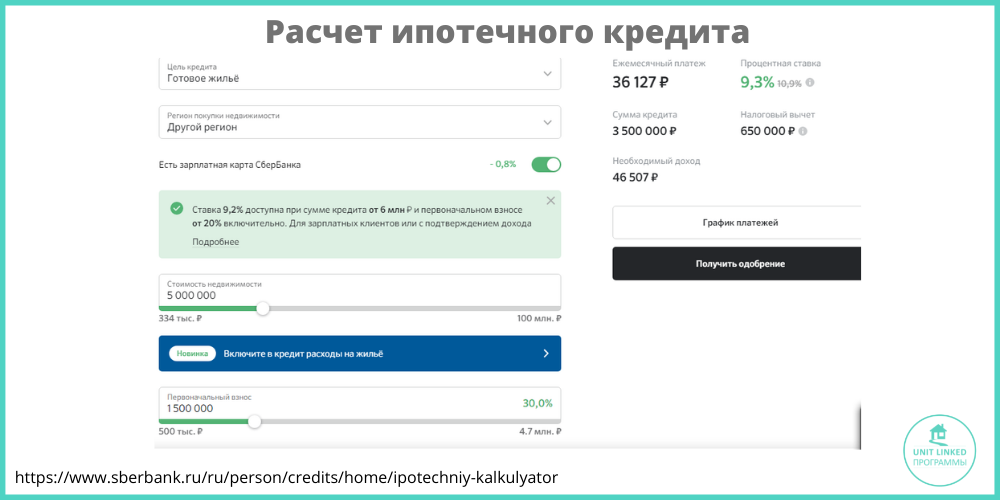

Допустим, вы решили оформить ипотеку на 15 лет, посмотрим на цифры:

- Стоимость – 5 000 000 рублей

- Первоначальный взнос – 1 500 000 рублей

- Тело кредита – 3 500 000 рублей

- Проценты – 9,3 (~Сбербанк)

- Ежемесячный платёж – 36 127 рублей

Возможные дополнительные расходы при оформлении:

- Комиссия банка – от 0,5 до 3% от суммы кредита

- Государственная регистрация записи о сделке – от 2000

- Госпошлины и сборы – около 1.1% от стоимости объекта недвижимости

- Независимая оценка стоимости объекта – от 5 до 20 тысяч рублей

- Страховка – от 0,2% до 0,4% от оценочной стоимости имущества (жильё), жизнь и трудоспособность заемщика тоже обойдется в 0,2 – 0,4% от суммы кредита.

- Услуги риэлтора и ипотечного брокера – около 5% от стоимости жилья.

При этом страхование жилья, жизни и трудоспособности, а также титула необходимо будет переоформлять ежегодно до полного погашения задолженности перед банком.

Итого, переплата по кредиту за 15 лет составит фактически такую сумму, как и тело кредита.

Важно! Обязательно нужно учитывать простои при сдаче обьектов недвижимости в аренду и инфляцию рубля. Обесценивание российской валюты через 15 лет с таким же темпом обесценит и ваш возможный доход от недвижимости в родной стране.

Итого, ежемесячный платеж по ипотеке от 36 000 рублей в месяц, а возможный доход около 33 000 рублей в месяц. На первый взгляд выглядит неплохо – доход от сдачи в аренду покрывает значительную часть платежа по ипотеке. Учтем также простои и дополнительные расходы. Допустим, квартира будет простаивать до 80% времени в год, а дополнительные расходы составят 10% от аренды. В сумме получаем, что за год аренды мы можем получить около 33 000 рублей * 12 месяцев * 70% = 277 200 рублей. Безусловно, что стоимость аренды вряд ли будет постоянно оставаться на уровне 33 000 рублей и может повышаться со временем, однако мы здесь не будем учитывать и инфляцию. Далее посчитаем сколько будет стоить недвижимость с учетом всех платежей по ипотеке и процентов.

Итак, с учетом всех процентов, платежей и первого взноса квартира обойдется нам примерно в 8 миллинов рублей (5 млн стоимость + 3 млн процентов). Вложить в ремонт необходимо будет около 1,5 млн рублей. Итого получается около 9,5 млн рублей будет стоить квартира с ремонтом под ключ. Посчитаем годовую доходность на текущий момент: 270,2 тыс. рублей/9,5 млн = 2,8% годовых в рублях. Даже если брать за базу 5 млн рублей изначальной стоимости квартиры, то рублевая доходность получается не такой уж и большой – около 5,4%. С учетом высокой инфляции в рублях доходность на долгом горизонте получается весьма маленькая.

Как видим перспективы здесь весьма нерадужные, и на высокую доходность такого вложения рассчитывать не приходится. С учётом того, что изначально вложить придётся кругленькую сумму на оформление самой ипотеки, а ежемесячные платежи по ипотеке не отличаются от арендных, то доходность такой инвестиции весьма сомнительна. Переплата по кредиту равняется телу кредита, готовы ли вы подарить такие проценты банку?

Вы можете сказать, что объект недвижимости может существенно вырасти в цене за 15 лет, что значительно увеличит доходность от вложений. Вы будете правы, если говорить о росте цен в рублях. За последние 15 лет цены в рублях выросли почти в 4-5 раз.

Теперь посмотрим на те же самые цены, но в долларах – в твердой валюте. Для долгосрочных инвестиций важен не один прошлый год, а только долгосрочная динамика. Как мы видим, недвижимость в Москве в долларах стоит сейчас дешевле, чем 10 лет назад! Высокая рублевая инфляция и нестабильность местной экономики по отношению к мировой экономике имеют огромное значение.

Таким образом, недвижимость, взятая в ипотеку в долгосрочной перспективе с инвестиционной точки зрения выглядит совсем не привлекательно. Ипотеку, конечно, имеет смысл рассматривать, если недвижимость действительно вам будет нужна для жизни в будущем, но такой вариант не будет выгодным как инвестиционный проект.

Вывод простой – долгосрочные инвестиции должны быть в твердой валюте в странах с низкой инфляцией и стабильным рынком. Какие могут быть варианты рассмотрим далее.

Альтернатива в виде инвестиционной программы Unit-linked

Концепция постепенного создания инвестиционного капитала с помощью регулярных взносов пользуется популярностью во всем мире. По своей сути, ипотека является точно таким же инвестиционным инструментом с регулярными взносами, но объектом инвестирования является только сама недвижимость. А что если превратить обычную ипотеку в полноценную инвестиционную программу, которая позволит инвестировать регулярно небольшими взносами не только в недвижимость, но и в фондовый рынок, драгоценные металлы в твердой валюте? Такие задачи решает инвестиционный продукт, который называется unit-linked.

Unit-linked – это способ инвестирования, который позволяет регулярно инвестировать в любые мировые активы, включая акции, облигации, недвижимость и ценные металлы с помощь специальной страховой платформы. При составлении инвестиционного портфеля можно тоже выбрать инвестиции в недвижимость с помощью специальных фондов REIT’s. Данная программа предусматривает открытие страхового полиса в международной компании с целью дополнительной защиты вашего капитала. Страховка служит своего рода оболочкой для брокерского счета, на котором и будут храниться ваши сбережения и инвестиции.

Есть программы с единоразовым взносом (для тех, у кого уже есть сбережения) и накопительные планы для формирования капитала под определённую цель – аналог ипотеки с регулярными взносами. Сегодня остановимся на накопительной программе, которая по механике аналогична ипотечному договору.

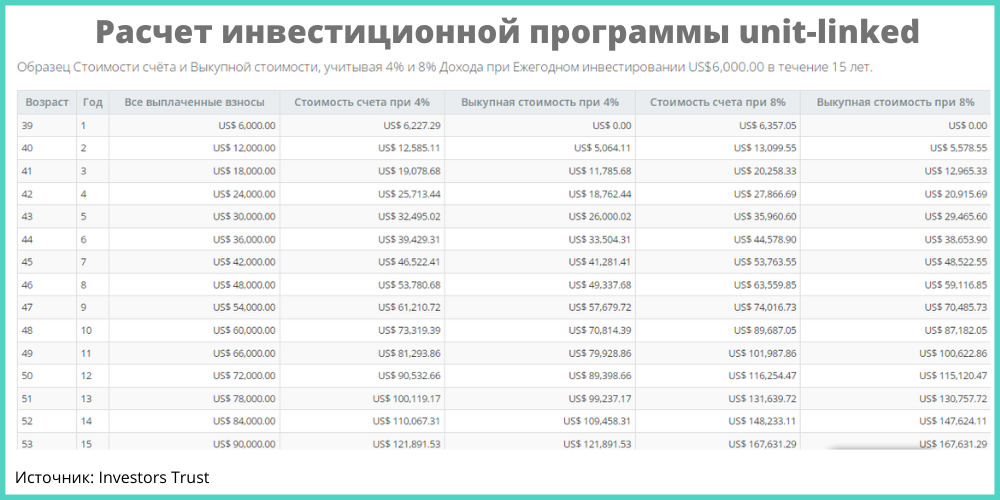

Например, вы оформили накопительный план на 15 лет (та же ипотека на 15 лет), за основу возьмём ежемесячный взнос по ипотеке – 36 127 рублей (при конвертации в доллары это около 489, округлим до 500 долларов). Сделаем расчет варианта инвестирования от самой популярной страховой компании Investors Trust. Ниже на картинке вы видите расчет программы Evolution от данной компании с указанными параметрами.

В конце срока сумма накоплений даже при консервативной стратегии составит 121 891 доллар (это примерно 9 миллионов рублей по текущему курсу доллара на 06.01.2022). При сбалансированной стратегии инвестирования счет через 15 лет сможет показать результат до 167 631 долларов (12,7 млн рублей), что значительно превышает инвестиционную доходность от вложений в недвижимость. Аналогичные программы является золотым стандартом пенсионного накопления в развитых странах. Unit-linked также называют ипотекой в свою пользу, потому что проценты по ежемесячным платежам получает не банк, а вы. И они по размеру значительно приятней банковских, если говорить начистоту.

Плюсы такого инструмента:

- Высокая надежность и защита капитала. Деньги хранятся в высоконадежных инвестиционных фондах от крупнейших управляющих компании США и Европа – BlackRock, Fidelity и др. Инвестиции в такие фонды являются золотым стандартом накопления капитала в развитых странах. В такие же инструменты теперь можем инвестировать и мы.

- Низкий порог входа. Начать инвестировать можно с капиталом всего 200-300 долларов в месяц с постоянными пополнения.

- Финансовая дисциплина. Unit-linked программа позволит накопить постепенно необходимый капитал и привить финансовую дисциплину благодаря автоматизации платежей и инвестиционных процессов. Все фонды будут покупаться в автоматическом режиме согласно вашей стратегии.

Дополнительные преимущества unit-linked программы:

- Отложенное налогообложение – платить налог нужно только при выводе капитала на фактически полученный доход.

- Упрощенная система наследования – наследники получат свои деньги уже через две-три недели вместо шести месяцев.

- Надежная защита активов от посягательства любого рода третьих лиц (государство, родственники, кредиторы).

- Конкурентная доходность в твердой мировой валюте – доллар США. За последние 10 лет агрессивно-сбалансированная инвестиционная стратегия показывала доходность до 10% годовых в долларах, что является отличным показателем с учетом более низкой инфляции данной валюты.

Получить персональный расчет инвестиционной программы unit-linked вы можете, оставив заявку.

Итоги

Как видим, альтернатив физической покупки недвижимости с дальнейшей её пересдачей сейчас существует немало. Главное при выборе своего варианта правильно рассчитать доходность и верно расставить приоритеты. Если вам необходима недвижимость для жизни, но нет крупного капитала для покупки – то ипотека станет подходящим вариантом. Если вы рассматриваете вариант создания капитала с помощью регулярных пополнений, то хорошей альтернативой будет открытие накопительного инвестиционного счета unit-linked.